楼花与发展商按揭

楼花小知识

楼花及风险

楼花一般指地产发展商未完成的项目,相关项目尚未获政府发出入伙纸,购买楼花即向地产发展商购买未落成一手楼的拥有权。与现楼相比,发展商一般倾向预售楼花,因兴建楼宇项目动辄数年,预售楼花可让发展商提早套现流动资金。发展商为吸引消费者购买楼花,一般会提供较高折扣优惠,但消费者同时亦需承受一定风险,例如因未有机会实地视察单位,收楼后单位的实况或与期望存在落差。近来亦有个别发展商因疫情影响施工进度或施工质量欠佳,而出现未能准时交楼的情况,令业主大失预算,以往亦有发展商最终未能顺利完成项目,发生「烂尾楼」的情况。

即供期付款vs建筑期付款

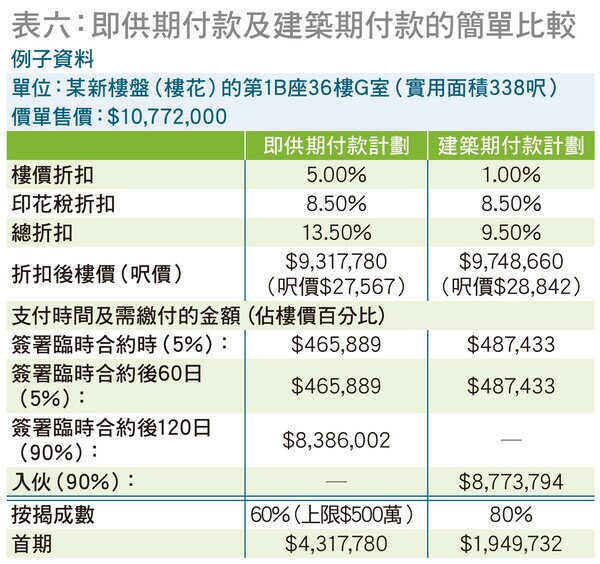

现时发展商售卖楼花,一般会提供两类付款计划予买家选择,分别为即供期付款计划及建筑期付款计划。简单来说,如买家在购买楼花时选择即供期付款,便须于楼宇尚未落成已开始供款;如选择建筑期付款,买家只须于楼宇落成后才开始供款。鉴于付款的时间涉及不同的利息成本,两类付款计划的不同条款其实是反映了付款先后而产生的利息成本差异。发展商为尽早套现流动资金,一般会向选择即供期付款的买家提供较多折扣优惠,但买家需留意按揭保险计划并不适用于楼价$600万以上及选择即供期付款的楼花。因此对选择即供期付款的买家来说,即使获得较大的楼价折扣优惠,贷款额仍会因按揭成数较低而大减,买家变相须预备更多资金以应付首期。以下表六例子概括比较某发展商于新盘销售时提供的不同付款计划对楼价及所需首期的影响。就资料所见,虽然发展商为即供期付款计划的买家提供较多楼价折扣(相差4%,或$430,880),但因高于$600万的楼花不符合申请按揭保险计划,银行只可提供60%按揭成数,贷款上限不得超过$500万,因此买家须支付楼价40%作为首期。选择建筑期付款计划的买家可享折扣较少,但因楼价低于$1,000万的现楼住宅物业可申请按揭保险,按揭成数为80%,因此须支付的首期可较即供期付款的买家低约$237万。

那么选择建筑期付款是否「万无一失」?亦非必然。因选择建筑期付款的买家只可待楼宇落成后才能申请按揭,而发展商一般亦只会提供较少楼价折扣,假如在购买楼花后至楼宇落成期间楼价下跌,银行估价或会较买家须付的楼价低(即估价不足),即使买家成功申请按揭及按揭保险,仍有机会因贷款额不足而须准备额外资金以支付首期。除非资金非常充裕,否则准买家不应只着眼楼价折扣而选择付款计划,应充分衡量本身拥有的资金、现时及未来的开支、现金流稳定性等因素,再选择合适的付款计划。

发展商按揭

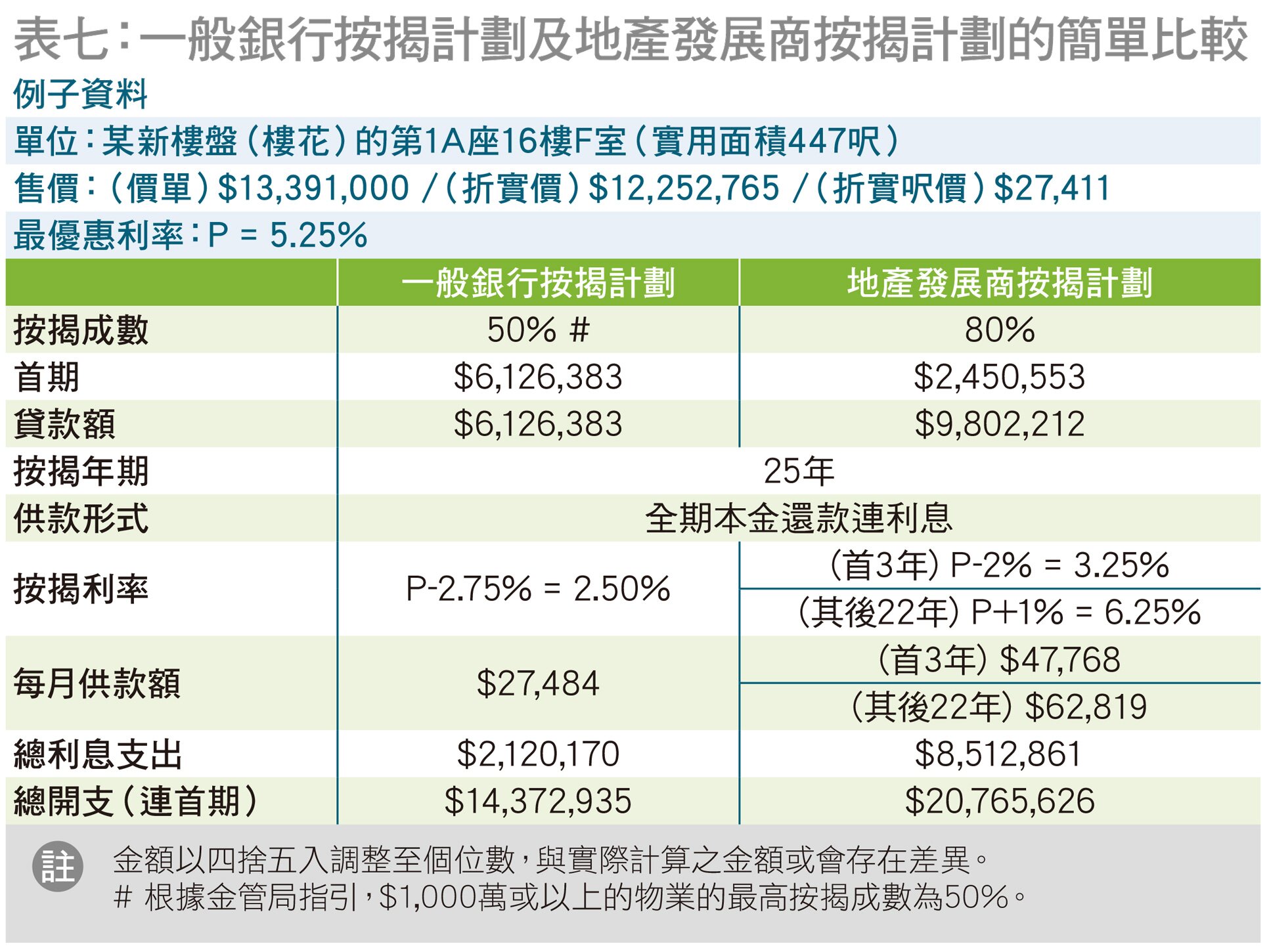

近年新楼盘推出时,地产发展商不时伙拍财务机构提供按揭成数较一般银行高的按揭计划(下简称「发展商按揭」),让一些首期不足或未能通过压力测试的准买家有机会购置物业(特别是购买楼花)。这类发展商按揭的按揭成数一般可高达80%至90%,贷款时借款人或无须进行压力测试,亦提供特别的供款安排(例如首数年只供利息,不供本金,或首数年利息特低,但随后利息大增),但该些计划的按揭利率普遍较银行按揭高。表七以购买某新楼盘的一个单位为例,简单比较发展商按揭计划与一般银行按揭计划的分别。

由表七的例子可见,虽然发展商按揭可让准业主以较低首期购买单位,但由于贷款额较大,按揭利率比银行按揭利率高0.75%(首3年)及1.5倍(其后22年),导致全期的利息开支较银行按揭高达3倍,总额超过$600万。若比较每月供款额,发展商按揭的每月供款额较银行按揭高约$2万(首3年)及接近1.3倍(其后22年)。因此,有意置业的人士务必谨慎衡量自己的财政状况及还款能力,才考虑应否以发展商按揭贷款购买物业。